ABD’de enflasyonun gerilemesine rağmen tahvil getirilerinin artması, finansal yönetim ve tarif politikalarındaki ciddi sorunları gözler önüne seriyor.

Artan kamu giderleri ve sürekli büyüyen mali açıklar, yatırımcıların belirsizlik hissetmesine ve potansiyel ekonomik istikrarsızlık endişelerine yol açıyor.

Ekonomist Steve Hanke, sürekli harcama sorunları karşısında mali disiplinin sağlanabilmesi için anayasal reformun gerekliliğine dikkat çekiyor.

Bu yazı, ABD tahvil getirilerinin yükselişine neden olan karmaşık dinamiklere odaklanırken, ekonomist Steve Hanke’nin görüşlerini ön plana çıkarıyor.

Artan Tahvil Getirilerinin Dinamikleri

Enflasyon oranlarının düştüğü bir ortamda devlet tahvili getirilerindeki artış, yatırımcılar ve ekonomistler arasında dikkat çekici bir ilgi oluşturmaktadır. Tahvil piyasaları genellikle güvenli limanlar olarak kabul edilse de, getirilerdeki dalgalanmalar ABD ekonomisinde daha derin sorunların varlığını göstermektedir.

İlgili istatistikler, durumun ciddiyetini ortaya koyuyor: ABD 10 Yıllık Hazine Tahvil Getirisi, Nisan ayından bu yana %4,17’den %4,43’e sıçramış durumda. Bu artış, piyasanın hükümetin ekonomik yönetimine olan güveninin zayıfladığını gösteriyor.

ABD 10 Yıllık Hazine Tahvil Getirisi. Kaynak: Trading Economics.

Son CPI Endeksi verilerine göre enflasyonun düşmesine rağmen, artan tahvil getirileri yatırımcıların **jeopolitik gerilimler** ve olası ekonomik duraklamalar konusundaki artan kaygılarını yansıtmaktadır. Hanke, bu çelişkinin egemen kredi riski ve mali yönetime duyulan güvenin azaldığı unsurlardan kaynaklandığını dile getiriyor.

‘Tahvil Bekçileri’nin Rolü

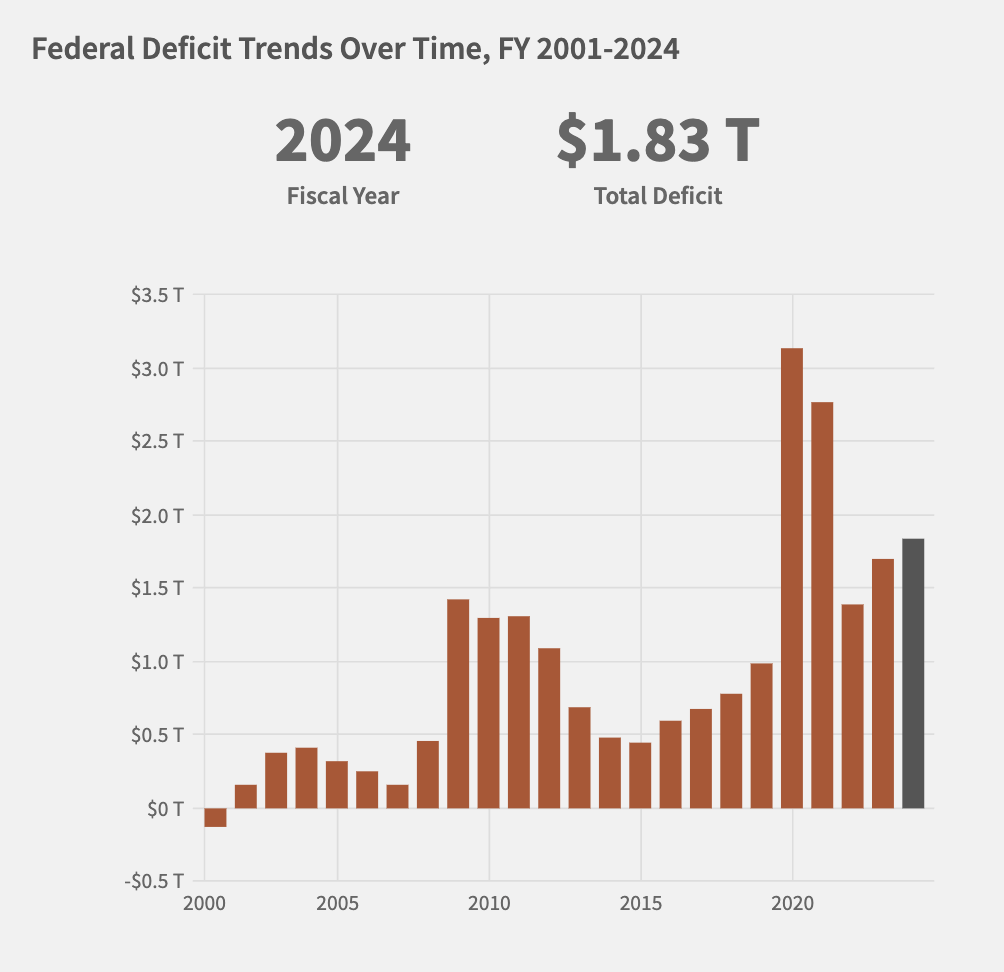

Tarihsel olarak “tahvil bekçileri” olarak bilinen deneyimli yatırımcılar, sürdürülemez mali politikalara karşı tahvil satışı yaparak tepkilerini ortaya koymakta ve bu durum borçlanma maliyetlerini artırma potansiyeli taşımaktadır. Bu fenomen, ABD’nin 36 trilyon dolara ulaşan dev borcu ve 1.8 trilyon dolarlık dev bütçe açığı karşısında artan endişeleri yeniden gün yüzüne çıkarmaktadır.

Federal Bütçe Açığı Zaman İçindeki Eğilimler. Kaynak: ABD Hazine Bakanlığı.

Hanke, yakın zamanda gerçekleştirilen Hazine ihalelerinde yaşanan hayal kırıklıklarının, piyasada neredeyse hiç merkez bankası ya da birincil distribütör alımı bulunmamasının, ABD’nin mali uygulamaları konusundaki yaygın endişeleri gösterdiğini belirtmektedir.

Küçülen Para Arzının SonuçlarıHanke’nin önerileri, ekonomik sürdürülebilirliğin sağlanması adına kritik önem taşımakta. Özellikle artan borç seviyeleri ve daralan kredi arzı, ekonomik büyümeyi tehdit eden unsurlar olarak öne çıkıyor. Ticari bankaların daha ihtiyatlı davranması, ekonomik aktiviteleri kısıtlayarak daha geniş bir etki yaratma potansiyeline sahip. Kamu harcamalarının yanı sıra, özel sektör yatırımlarının da etkilenmesi, Hanke’nin belirttiği gibi, yalnızca borç yönetimi ile ilgili değil, aynı zamanda genel ekonomik büyümeyi destekleme ihtiyacı doğuran bir meseledir.

Doların uluslararası piyasalardaki konumunun geleceği ise Hanke tarafından oldukça cesaret verici bir şekilde ele alınıyor. Geçmişteki örneklere bakarak, doların uzun vadeli istikrarını vurguluyor ve alternatif para birimlerinin hâkimiyetinin geçici olduğunu savunuyor. Bu bağlamda, dünya genelindeki merkez bankalarının ve hükümetlerin uyguladığı para politikalarının da büyük önemi bulunmakta. Hanke, finansal istikrar sağlamak için proaktif yaklaşımların benimsenmesi gerektiğini vurguluyor.

Kongre’nin atması gereken adımlara gelince, Hanke’nin önerdiği Mali Sürdürülebilirlik Komisyonu, önemli bir adım olabilir. Bu tür bir yapının, uzun vadeli mali istikrarı sağlama ve kamu harcamalarının sürdürülebilirliğini artırma konusunda katkıda bulunması bekleniyor. Harcama disiplinine yönelik bir Anayasa Değişikliği önerisi ise, daha sağlam bir mali yapı oluşturulmasına yardımcı olabilir.

Sonuç olarak, Stephen Hanke’nin görüşleri, ABD’nin mali ve ekonomik yapısının yeniden gözden geçirilmesi gerektiğini göstermektedir. Ekonomik göstergelerle ilgili kaygılar artarken, politika yapıcıların dikkatli ve sürdürülebilir çözümler geliştirmesinin gerekliliği daha da belirgin hale gelmektedir. Özellikle finansal istikrarın korunması, yalnızca mevcut ekonomik şartlar için değil, gelecekteki potansiyel zorluklara hazırlık açısından da kritik bir gereklilik olarak ortaya çıkmaktadır.